Автор — Истомин С.А., ктн, генеральный директор ООО Центральный научно-исследовательский проектный институт «Современные Технологии Арматуростроительного Комплекса» (ООО ЦНИПИ «СТАРК») г.Москва

Развитие энергетического арматуростроения в Росии, так же как и любой другой отрасли и подотрасли в машиностроении, с одной стороны определяется состоянием базовой отрасли потребления (в нашем случае атомной и традиционной электроэнергетики), задачами в количественном и качественном измерении, поставленными перед энергетикой, и, с другой стороны, зависит от состояния предприятий (заводов, институтов, испытательных центров), участвующих в процессе производства энергетической арматуры.

Анализ состояния электроэнергетики России

Общая установленная мощность электростанций России составляет 220тыс.МВт. Установленная мощность парка действующих электростанций по типам генерации имеет следующую структуру: 21% — это объекты гидроэнергетики, 11% — атомные электростанции и 68% — тепловые электростанции.

Развитие электроэнергетики на длительную перспективу в Российской Федерации определяется Генеральной схемой размещения объектов электроэнергетики на период до 2020 года.

Тепловая энергетика

Лидирующее положение теплоэнергетики является исторически сложившейся и экономически оправданной закономерностью развития российской энергетики.

В настоящее время доля общая установленная мощность теплофикационных энергоблоков составляет 154,7 тыс.МВт.

Дорожной картой развития теплоэнергетики России предусмотрено введение новых генерирующих мощностей 34,44тыс.МВт в период с 2011 до 2017 года.

Учитывая, что порядка 50% мощностей тепловой электроэнергетики требуют либо замены, либо реконструкции и модернизации в силу выработки своего ресурса, можно с уверенностью заявить, что спрос на энергетическую арматуру ТЭС в среднесрочной перспективе до 2020 года будет стабильным и умеренно возрастающим.

Рынки трубопроводной арматуры для тепловой и атомной энергетики имеют некоторые общие черты (сходимость параметров рабочих сред, функциональное назначение, серийность, используемый марочник сталей, наукоемкость, сложность в проведении испытаний), но по многим факторам имеют и принципиальные различия:

- Полная децентрализация рынка генерации тепловой энергетики в отличие от атомной.

- Большое количество проектов тепловых электростанций — в зависимости от вида топлива, компоновки и мощности турбин и котлов. В атомной энергетике по большому счету всего 2 актуальных проекта и 2 в стадии вывода.

- Более жесткие условия эксплуатации с точки зрения параметров рабочей среды, окружающей среды и т.п.

- Более чем на 50% импортозависимость России в основном технологическом оборудовании при новом строительстве (турбины, котлы, насосы). До 1998 года Россия была страной, экспортирующей технологии и строящей тепловые электростанции за рубежом; практически импортонезависимой. В настоящее время Россия является крупным импортером технологий и оборудования тепловой электроэнергетики.

- Проектно-технологическая зависимость не только от генпроектных организаций, но и в существенной степени от конструкций котлов и турбин, а следовательно, от котельных и турбинных заводов.

Таблица 1. Анализ импортозависимости по основному генерирующему оборудованию при строительстве и модернизации(реконструкции) ТЭС*

| Наименование показателя | Суммарная мощность, МВт | Удельный вес, % |

|---|---|---|

| ИТОГО введенных/ вводимых мощностей, | 21593 | 100,00 |

| в том числе: | ||

| газовые блоки | 16174 | 74,90 |

| угольные блоки | 5419 | 25,10 |

| В том числе: | ||

| - с использованием газовых турбин | 16 174 | 100,00 |

| в том числе: | ||

| импорт | 12 824 | 79,29 |

| российское производство | 3 350 | 20,71 |

| - с использованием тепловых турбин | 18 717 | 100,00 |

| в том числе: | ||

| импорт | 8 590 | 45,89 |

| российское производство | 10 127 | 54,11 |

| - с поставкой/модернизациейпаровых котлов | 18 230 | 100,00 |

| в том числе: | ||

| импорт | 8 180 | 44,87 |

| российское производство | 10 050 | 55,13 |

*- анализ выполнен по оперативным данным ОГК и ТГК по исполненным и выполняемым инвестпроектам с вводом в эксплуатацию 90 новых и модернизируемых (реконструируемых) блоков ТЭС в период 2010-2017гг. Анализ носит оценочный характер.

Все эти факторы оказывают существенное влияние на рынок трубопроводной арматуры, который является жесткой конкурентной средой для отечественных производителей на рынке нового строительства и ремонтно-эксплуатационных нужд. Причем ситуация на рынке нового строительства складывается далеко не в пользу российских предприятий. Российское энергетическое машиностроение утратило свои лидирующие позиции и по основному оборудованию в значительной степени замещено продукцией Siemens, Alstom, Ansaldo, General Electric, Харбинских заводов и т.д.

Все эти особенности оказывают влияние на современные требования к рынку трубопроводной арматуры для ТЭС:

- Требование по соотношению «цена-качество» смещается в пользу низкой цены при минимально достаточном уровне качества, особенно для рынка РЭН и функционально не сложной арматуры (задвижки, запорные и обратные клапаны, затворы).

- Повышенная надежность функционально сложной арматуры (предохранительной, регулирующей, редукционно-охладительных установок).

- Применение в трубопроводных системах более жаропрочных, коррозионностойких сталей по сравнению с традиционно применяемыми.

- Повышение рабочих параметров среды с суперкритических (до 580˚С) до суперсверхкритических (свыше 600˚С).

Экспертная оценка среднегодовой рыночной потребности в трубопроводной арматуре для российской тепловой энергетики составляет 12,0млрд.рублей.

Атомная энергетика

Атомная энергетика России, в отличии от традиционной, сохраняет и продолжает развивать свой научно-технический и производственный потенциал. Принятие в 2006 году Федеральной целевой программы (ФЦП) «Развитие атомного энергопромышленного комплекса России на 2007-2010 годы и на перспективу до 2015 года» стало основой стратегического развития атомной промышленности.

На сегодняшний день в нашей стране эксплуатируется 33 энергоблока на 10 атомных станциях. Дорожной картой строительства новых энергоблоков в среднесрочной перспективе предусмотрен ввод в строй еще 8 энергоблоков.

Рисунок 1. График планируемых дат пуска в эксплуатацию энергоблоков АЭС

Российская атомная энергетика подтверждает свой мировой уровень, экспортируя атомные энергетические технологии во многие страны мира – Китай, Индия, Вьетнам, Турция, Финляндия, Венгрия, Бангладеш, Чехия, Словакия, Белоруссия.

Анализ выполнения ФЦП и дорожной карты показывает, что реальная ежегодная потребность в энергетической арматуре АЭС для нового строительства соответствует комплектации одного блока типа ВВЭР-1000/1200, что в натуральном выражении примерно составляет 27.697 единиц оборудования (на примере блока №3 Ростовской АЭС (ВВЭР-1000 проект В-320)).

Таблица 2. Комплектация блока №3 Ростовской АЭС трубопроводной арматурой

| № | Наименование, марка материала корпусных деталей | Кол-во штук |

|---|---|---|

| 1 | Задвижки, в том числе: | 2 162 |

| Нж сталь | 283 | |

| Углеродистая сталь | 1 862 | |

| Чугун | 17 | |

| 2 | Затворы | 936 |

| 3 | Затворы обратные, в том числе: | 351 |

| Нж сталь | 145 | |

| Углеродистая сталь | 133 | |

| Прочие материалы (чугун и т.д.) | 73 | |

| 4 | ИПУ (без ИПУ ПГ) - нж | 20 |

| 5 | Клапаны запорные, в том числе: | 19 762 |

| Нж сталь | 11 204 | |

| Углеродистая сталь | 6 089 | |

| Чугун, алюминий, бронза и др. | 2 470 | |

| 6 | Клапаны обратные, в том числе: | 447 |

| Нж сталь | 207 | |

| Углеродистая сталь | 147 | |

| Чугун, алюминий, бронза и др. | 93 | |

| 7 | Клапаны предохранительные | 254 |

| 8 | Клапаны регулирующие, в том числе | 347 |

| Нж сталь | 162 | |

| Углеродистая сталь | 112 | |

| Чугун, алюминий, бронза и др. | 73 | |

| 9 | Клапаны шаровые | 1 623 |

| 10 | Прочая арматура | 1 795 |

| ИТОГО, в том числе: | 27 697 | |

| 2-й класс | 7 850 | |

| 3-й класс | 4 871 | |

| 4-й класс и неклассифицированная | 14 976 |

Основные требования, предъявляемые к арматуре АЭС:

- полное соответствие правилам и нормам в атомной энергетике,

- надежность,

- референтность (консервативность),

- минимальная цена.

На наш взгляд, в соотношении «цена-качество» в настоящее время превалирует цена при минимально достаточном уровне качества. Этот фактор приводит к тому, что арматурные предприятия практически не вкладывают ресурсы в развитие продукта, что в свою очередь делает отечественный продукт менее конкурентоспособным при строительстве АЭС за рубежом и создает предпосылки для увеличения доли импорта при строительстве атомных электростанций в России. Так, если при строительстве блоков №1 и №2 Тяньваньской АЭС в Китае по причине недоверия заказчика к возможности поставки специальной арматуры из России составила менее 10% (оценка Санкт-Петербургского Атомэнергопроекта), то при строительстве блоков №3 и №4 этой АЭС степень недоверия заказчика (под видом локализации) выросла до 50% от общего количества поставляемой арматуры. Только два предприятия – машиностроительная корпорация «Сплав» г.Великий Новгород и ЦКБА г.Киев получили одобрение китайского заказчика на заключение прямых контрактов на поставку арматуры для новых блоков Тяньваньской АЭС.

Таблица 3. Изменения в составе производителей трубопроводной арматуры для Тяньваньской АЭС, КНР

| Производители арматуры для первой очереди ТАЭС (блоки №1 и №2) | Производители арматуры (по аналогичной номенклатуре) для второй очереди ТАЭС (блоки №3 и №4) |

|---|---|

| ОАО «Машиностроительная корпорация Сплав» | ОАО «Машиностроительная корпорация Сплав», DalianDVValveCo.,LtdКНР |

| ОАО «Чеховский завод энергетического машиностроения» | Sempell GmbH Германия, Sufa Technology Industry Co.,Ltd. КНР, Киевское ЦКБА, Украина |

| MSAa.s. Чехия | Sufa Technology Industry Co.,Ltd. КНР, Киевское ЦКБА, Украина, ОАО «Пензтяжпромарматура» |

| Mostroa.s. Чехия | Sempell GmbH Германия |

| ЗАО «Знамя труда» | Sufa Technology Industry Co.,Ltd. КНР, Киевское ЦКБА, Украина |

| ОАО «Сатурн» | Sufa Technology Industry Co.,Ltd. КНР, Киевское ЦКБА, Украина |

| ЗАО «Фирма Союз-01» | ЗАО «Фирма Союз-01» |

| ОАО «Пензтяжпромарматура» | ОАО «Пензтяжпромарматура» |

| АО «Ивано-Франковский арматурный завод», Украина | Sufa Technology Industry Co.,Ltd. КНР, Киевское ЦКБА, Украина |

| ЗАО «НПФ ЦКБА» | Sufa Technology Industry Co.,Ltd. КНР, Киевское ЦКБА, Украина VelanКанада-Франция |

| ОАО «Икар» | Sufa Technology Industry Co.,Ltd. КНР |

Степень локализации по будущему контракту на строительство второй очереди АЭС Кудан-Кулам в Индии составляет 30% от общего количества оборудования; с большой долей вероятности по трубопроводной арматуре эта цифра может вырасти до 60%. Хотя следует отметить, что принципиальных конструктивных отличий между первой очередью (блоки №1 и №2) и второй очередью (блоки №3 и №4) АЭС Кудан-Кулам нет, тем не менее, референция изготовителей при монтаже, испытаниях и эксплуатации первой очереди станции, наличие в Индии собственных арматурных предприятий с большой долей вероятности ведут к уменьшению поставок российской арматуры в 2 раза.

Кроме этого российских арматурщиков ожидает еще один негативный фактор: при строительстве АЭС в Калининградской области, в Турции (проект ВВЭР-ТОИ) предусмотрена поставка турбин производства Alstom, то есть классифицированная арматура в пределах машинного зала будет изготавливаться не в России (а во Франции, Германии, Канаде, Испании, Чехии). То есть появляется тенденция комплектации российских проектов зарубежными арматурными заводами. К чему это приводит наглядно видно на примере второй очереди Тяньваньской АЭС; в тепловой энергетике при строительстве новых энергоблоков в России доля импортной арматуры достигает 55%.

При разработке эволюционного проекта ВВЭР-ТОИ возникла техническая тенденция, напрямую связанная с энергетической арматурой. Это – применение в трубопроводных системах (трубопроводы + арматура) вместо углеродистых марок стали сталей перлитного и мартенситного классов с высокими показателями придела текучести при температуре 250˚С и коррозионной стойкости.

В последнее время при эксплуатации АЭС становится актуальной задача по переходу от регламентного обслуживания оборудования к эксплуатации и обслуживанию оборудования по его фактическому состоянию. Для арматуры, в первую очередь электроприводной, как наиболее представительного класса оборудования, эта проблема выражается в дополнительных требованиях к диагностическому оснащению, к разработке диагностических параметров и методов их обработки. Учитывая, что это мировая тенденция, арматурщикам также необходимо пересматривать свои позиции (отношение) к этому вопросу при конструировании, изготовлении, испытании оборудования и при разработке специальных методик.

По результатам маркетинговых исследований ООО Центрального научно-исследовательского проектного института «Современные Технологии Арматуростроительного Комплекса» совместно с Научно-промышленной ассоциацией арматуростроителей среднегодовая рыночная потребность в арматуре для АЭС в России (с учетом потребностей на РЭН) оценивается в 3,7млрд.рублей.

Анализ рынка энергетической трубопроводной арматуры

Как уже говорилось в начале доклада, развитие рынка трубопроводной арматуры определяется состоянием отрасли потребления (электрогенерации) и отрасли предложения (машиностроение). Применить строго отраслевой принцип анализа для арматурных предприятий (изготовителей арматуры для АЭС и ТЭС) некорректно, так как большинство предприятий диверсифицировано как по рынкам потребления (атомная и тепловая энергетика, нефть, газ, нефтехимия, другие области применения), так и по функциональному назначению арматуры. Кроме того значительная часть предприятий входит в различные холдинговые структуры — как монопрофильные, так и многопрофильные, что также не позволяет применить в полном объеме отраслевой принцип анализа.

Предлагается провести сравнительный анализ двух групп предприятий – отечественных и иностранных, работающих на российском рынке потребления и производства, по критерию экспортного потенциала как интегрального показателя конкурентоспособности.

Одним из основных критериев эффективности предприятия, его конкурентоспособности является его экспортный потенциал, то есть совокупность имеющихся ресурсов и возможностей для производства конкурентоспособной продукции, её реализации и обслуживания на внешних рынках, как в краткосрочной, так и в долгосрочной перспективе. К сожалению, приходится констатировать факт угасания экспортного потенциала российских предприятий.

В атомной энергетике, в силу тенденции локализации производства в странах нашего экспорта, этот показатель уменьшился практически в 2 раза. Кроме этого необходимо учитывать, что это не чисто экспортный потенциал российских арматуростроителей, а потенциал российского атомного проекта в целом.

В тепловой электроэнергетике объем экспортных поставок стремится к нулю в странах дальнего зарубежья и снижается в странах бывшего СССР — Белоруссии, Казахстане (замещается поставками из Китая и Южной Кореи), Украине (замещается поставками из Чехии, Германии, Китая), странах Средней Азии (замещается поставками из Западной Европы, США, Китая).

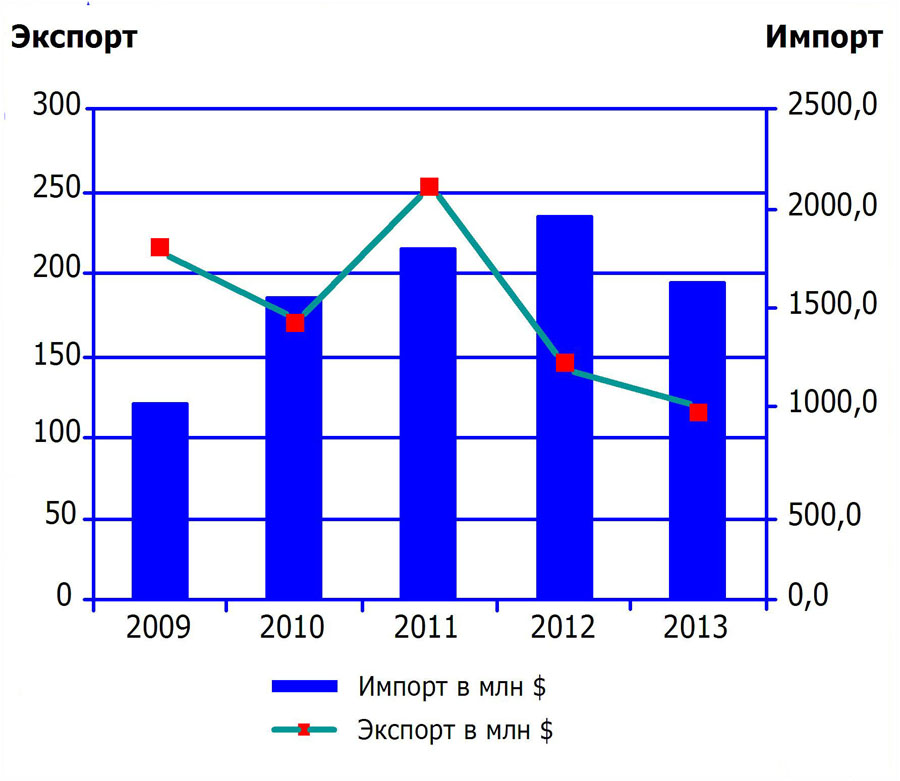

В аналитическом обзоре «Российское арматуростроение в 2013 году», выполненном специалистами Научно-производственной ассоциации арматуростроителей, показана динамика импорта и экспорта трубопроводной арматуры в целом.

Рисунок 2. Динамика импорта и экспорта трубопроводной арматуры в России

Из представленной диаграммы следует, что отечественное арматуростроение теряет свои рыночные позиции и в России, и в других странах. Превышение абсолютного объема импорта арматуры над экспортом составляет более 10 раз. В энергетическом секторе это соотношение выглядит конечно более оптимистично, особенно в атомной энергетике (тут соотношение примерно 1:1). Однако в тепловой энергетике в области нового строительства импорт превышает экспорт более чем в 15 раз.

Почему это происходит? Что делать? Ответы на эти вопросы достаточно непросты и многокомпонентны, но попробуем проанализировать некоторые очевидные причины динамики нашего отставания.

- Отсутствие полного комплексного и, главное, объективного анализа конкурентоспособности отечественных предприятий.

- Общее техническое отставание в области новых энергетических технологий, как основного заказчика новых качеств и свойств энергетической арматуры. Отставание в освоениях технологий парогазового цикла — в ведущих странах Запада реализуется четвертое поколение станций, а в России освоены только парогазовые установки первого поколения.

- Упадок отечественного энергетического машиностроения в производстве комплектного оборудования для строительства тепловых электростанций «под ключ» и замещение отечественных производителей турбин и котлов на ведущих западных (и уже не только западных) изготовителей – Siemens, Alstom, Ansaldo, General Electric, Харбинские турбинный и котельные заводы и т.д.

- Недооценка необходимости комплексного развития технического потенциала предприятия. У нас применяется тактика интенсивного развития технологий механообработки и в меньшей степени контрольных и испытательных технологий, технологий упрочнения поверхностей (наплавка, химико-термическая обработка и т.д.).

- Недооценка необходимости реального освоения технических стандартов других стран, европейских директив по безопасности (DIN, ASME, ASTM, ISO, PED и т.д.) для работы на любых региональных рынках.

- Отставание сталелитейной и металлургической промышленности в области изготовления основных корпусных заготовок, отвечающих современным требованиям по сплошности, кратковременным и долговременным механическим свойствам, классам точности заготовок, скудному реально освоенному марочнику сталей. Западные производители имеют возможность использовать в своих конструкциях более прочные и коррозионностойкие стали, в количестве вариантов применения в 2 раза больше у нас. В России марочник сталей для корпусных деталей энергетической арматуры в основном исчерпывается следующими марками – сталь 20, 15ГС, 12Х1МФ, 15Х1М1Ф; в то время, как например в Германии, арматурщики используют стали 1.0460, 1.5415, 1.7335, 1.7380, 1.4303, 1.0566, 1.6368, 1.4550.

- Накопленная субъективная усталость энергетиков от проблем с отечественной арматурой при её длительной эксплуатации, с одной стороны, и «ожидание чуда» от импортной арматуры (красиво и еще не пробовали эксплуатировать), с другой стороны.

- Отсутствие комплексной системы подготовки квалифицированных специалистов различных профилей для арматуростроения.

- Жесткая конкуренция между российскими производителями и практическое отсутствие конкуренции с западными производителями, особенно на их традиционных рынках.

Ответ на вопрос «кто виноват?» — в большой степени – мы (а не указанные выше причины).

Что делать?

Делать нужно все то же самое, что делают наши конкуренты, только в больших объемах и более высокими темпами, так как они уже находятся на более передовых позициях:

- Необходимо иметь детальный комплексный план стратегического развития предприятия, составленный не только на основе амбициозных целей, но самое главное на основе реальной оценки и результатов анализа конкурентоспособности предприятия и его продукции.

- Разработать программы по прохождению аттестации и вхождению в реестр поставщиков основных отечественных и зарубежных заказчиков арматуры (ОАО «Силовые машины», ОАО «ЗИО» г.Подольск, ОАО «Атомэнергомаш», Siemens, General Electric, Ansaldo, Alstom и т.д.).

- Необходимо осознать, что отечественные арматурные предприятия должны не только «душить» друг друга конкурентной борьбой, но и объединять свои ресурсы и возможности для решения общих технических, структурно-организационных проблем:

— разработка методологической программы освоения основных мировых стандартов по профилю энергетики (при необходимости создать специальную группу при НПАА или профильной организации;

— создание профильных учебных центров подготовки квалифицированных специалистов при НПАА, организация периодических специализированных групп в технических университетах России;

— разработка и лоббирование программы импортозамещения основных материалов нового поколения жаропрочных эрозионно- и коррозионностойких сталей в виде реальных полуфабрикатов, отливок и поковок для трубопроводных систем и арматуры с освоением их на современных предприятиях металлургического комплекса;

— разработка и лоббирование программы создания современного арматурного испытательного центра.

- Использовать площадку межотраслевого журнала не только в информационном, просветительском и рекламном плане, но и в предоставлении объективной информации о реальных отзывах по работе арматуры отечественных и зарубежных производителей на энергообъектах (например, отчеты ВНИИАЭС по арматуре).

Резюмируя, хотелось бы еще раз подчеркнуть, что рынок энергетической арматуры в России имеет устойчивые перспективы роста, но для того, чтобы иметь на нашем рынке доминирующие позиции и позиции реальных игроков на рынках других стран, необходимо переломить негативные тенденции отечественного арматуростроения.